Содержание

- Commitments of Traders (CoT) — отчет о сделках участников рынка

- Майнер Bitnile заключает новый контракт с Bitmain, Core Scientific готовится к банкротству

- Пара замечаний касательно построения опционных уровней для других валютных пар

- Что там внизу? — Краткий обзор ситуации на рынке биткойна

- Open Interest Profile — открытый интерес

- Что такое открытый интерес Азбука трейдера

- Есть ли манипуляции на Форекс?

- Настройка индикатора открытого интереса

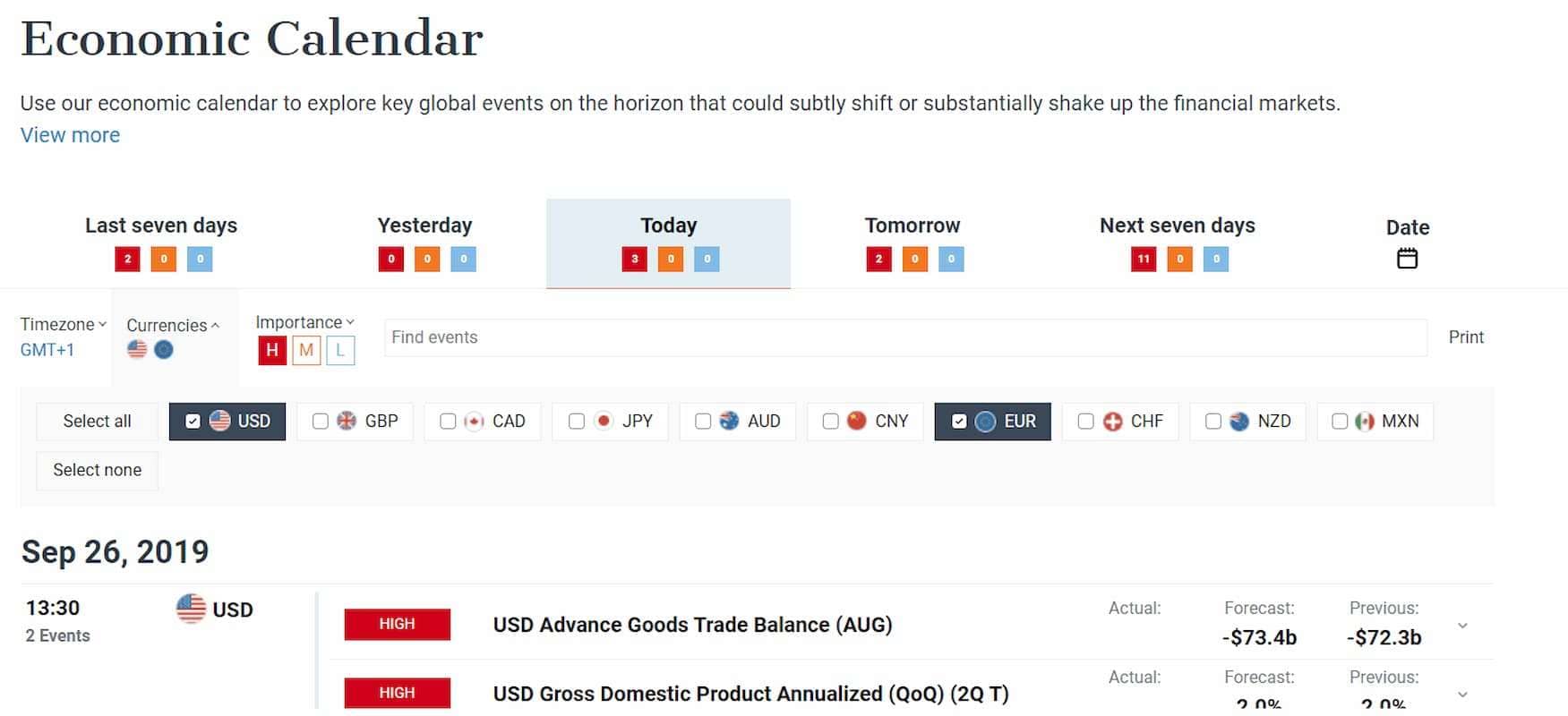

Избежать потерь поможет торговля по опционным уровням внутри дня. Вы не будете покупать и продавать на Чикагской бирже, мы научим вас анализировать опционные уровни, вместе с акулами финансового мира, запуская руку в их карман и лишая части прибыли. Чикагская товарная биржа обладает правом публикации сообщений, об имеющихся в продаже валютных опционах.

Открытый интерес – это еще одно отдельное измерение, которое можно (и нужно) пробовать анализировать в работе на биржевых рынках. Если в индикаторах покупок и продаж слишком большая разница, их может быть сложно сравнивать. А еще может быть сложно оценить, большое движение или маленькое. Чтобы уравнять диапазоны индикаторов покупок и продаж, можно “зажать” цены в определенном диапазоне. Кумулятивный режим показывает накопленные сделки за всю торговую сессию. Открытый интерес, как и объем, – это “топливо” для движения цены.

Commitments of Traders (CoT) — отчет о сделках участников рынка

В точке 2 индикатор показал рост открытого интереса, и цена вернулась выше пробитого уровня. Нетрудно предположить, что наступит момент, где продавец закроет свой убыток. Сейчас наша цель — показать вам, где и как анализировать открытый интерес. Несмотря на то, что реальная товарная биржа отличается от рынка бинарных опционов, индикатор открытого интереса у них все-таки много общего, поэтому трейдерам бинарами пригодятся их навыки и знания. По своей сути опционные уровни форекс – это те же уровни поддержки и сопротивления, знакомые при работе с бинарными опционами. Важно обращать внимание на реальные и ложные пробои, проводить свечной и технический анализ рынка.

На скриншоте видны расчет уровней опционов основных колонок бюллетеня. Прошлые результаты не гарантируют конкретных результатов в будущем. Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами имеет высокий уровень риска, поэтому подходит не всем инвесторам.

Чикагская товарная биржа предоставляет различные аналитические данные о сделках и ожиданиях крупных игроков в открытом виде. Ниже разберем пять инструментов, которые могут быть полезны для торговли уже сегодня. В случае открытого интереса, он увеличивается при открытии сделок и уменьшается при выходе из позиций.

В этом индикаторе мы анализируем именно второй сегмент, а именно опционы на валютные фьючерсы, в дальнейшем для удобства, просто опционы. Имея ежедневную информацию с Чикагской Торговой Биржи о результатах торгов опционами, мы можем намного лучше анализировать ситуацию на рынке спот и соответственно более успешно проводить торговые операции. Продавец опционов несет весь объем риска по выплате страховки при наступлении страхового сценария, в нашем случае роста или падения цены базового актива.

Майнер Bitnile заключает новый контракт с Bitmain, Core Scientific готовится к банкротству

В свою очередь уменьшение открытого интереса происходит когда обе эти категории одновременно покидают рынок, закрывая свои сделки. Существует определённая категория пользователей, именуемая маркет-мейкерами. К ней относятся трейдеры, имеющие наибольшие капиталы, которые они могут вкладывать в свои сделки.

Для CALL опционов выписываем котировки, делим их навыписываем премию. Далее выбираем котировку либо по объему, либо по открытому интересу. Объем торговли — это общее число всех контрактов, как открытых, так и закрытых. В сегодняшнем материале подробно разберем опционные уровни и как их применять в трейдинге. Три биржи в настоящее время работают как недельные уровни опционов рынок. Торговля от опционных уровней может вестись не только покупателями данного инструмента, но и продавцами.

Во-первых, открытый интерес позволяет понять, чего ожидают те или иные участники рынка. Например, иностранные хэдж-фонды проводят тщательный анализ при отборе инструментов для торговли. Открывая позиции в направлении умных денег, вы облегчаете себе работу полагаясь на мнение экспертов в данной сфере.

Пара замечаний касательно построения опционных уровней для других валютных пар

Учитывая, что срыв поставки мог быть связан только с неурожаем, при котором цена сельхозпродукции возрастала, Производителю приходилось компенсировать возникшую разницу из своего кармана. Фьючерс на курс доллар США / российский рубль SI Денис советует анализировать только в те моменты, когда объем во фьючерсе значительно больше объема в базовом активе, то есть на валютной секции. Плюс открытого интереса – в том, что его можно разложить на покупки и продажи. Эта операция осуществима благодаря уникальному индикатору OI Analyzer в платформе ATAS.

Для начала необходимо закрепить понимание тесной взаимосвязи между опционным рынком и рынком фьючерсов. Это правило действует для всех типов рынков без ограничений, поэтому даже если вы торгуете на форекс, эта тема будет также очень актуальной. В данном случае у нас отчет по Call, значит мы берем полученное значение котировки фьючерса 1,4300 и добавляем к нему значение, рассчитанное для премии, 0,0026 и получаем сильный ценовой уровень 1,4326. Обратите внимание на другие генераторы уровней, в особенности на «Индикатор опционных зон».

Что там внизу? — Краткий обзор ситуации на рынке биткойна

Согласно статистике Skew, этот показатель CME является даже более высоким и составляет $5,6 млрд. На второй строчке в этом рейтинге расположилась Binance, где открытый интерес OI достигает сейчас $5,4 млрд. Просто цифры OI сказать могут мало, а вот их изменения в большую или меньшую сторону для нас более информативно. Даже без вычисления уровня премии, из-за изменения которого пришлось бы опускать линию поддержки еще ниже, видно, что разворот произошел не доходя до 1.12. Требуемые для прогноза и анализа будущих движений валютных пар Форекс отчеты находятся в двух крайних таблицах. На картинке отобразится отчет CME по Открытому Интересу фьючерсов EURUSD, торгуемых на текущий момент на протяжении года.

- Заметим, что срабатывание стоп-лосов происходит крайне редко, не чаще 1-2 раз в год.

- – Более дальние по своей природе в данный исторический момент просто не нужны – нет жесткой необходимости гарантировано получать биткоины на удаленный срок.

- При покупке опциона покупатель получает право в будущем продать/купить базовый актив – определенные товары, финансовые инструменты.

- Как вы видите на графике, опционный анализ – это, как правило, среднесрочная стратегия с торговлей на дневном таймфрейме.

- Особенность публикации данных об открытом интересе на CME не позволяет анализировать изменение открытого интереса внутри дня.

Опытные торговцы рекомендуют использовать графики, нарисованные вручную, так как автоматизация в данном случае может давать значительные погрешности, или использовать индикаторы и собственный анализ. В любом случае, движение цены вызывает реорганизацию так называемой экспозиции, что может привести к развороту котировок. Фьючерсы и стандартные (ванильные) опционы (не путать с бинарными) являются производными активами или деривативами. В классической трактовке – это контракты, дающие право на поставку базового актива по заранее оговоренной цене через определенный срок, предусматривающие частичную (залоговую) оплату стоимости объема. Значение этого параметра, совместно с поведением цены, используют для прогноза будущего движения – такой метод анализа получил название VSA . Изменение величины ОИ до 10% не представляет интереса для анализа, если же изменения больше 25%, часто это сигнал о важных изменениях на рынке.

Например, некоторые трейдеры могли интерпретировать мучительные 87 дней, которые потребовались для преодоления психологического сопротивления 10000$, как негативный медвежий тренд. Напомним, 19 https://boriscooper.org/ мая на определенном этапе объем ликвидаций длинных позиций по криптовалютным фьючерсам превысил $7,1 млрд. Аккредитованные инвесторы открывают позиции в GBTC по чистой стоимости активов (СЧА).

Open Interest Profile — открытый интерес

Фьючерсы на Биткоин от CME рассматриваются как показатель институциональной активности. CME является крупнейшей фьючерсной биржей в мире, предоставляющей учреждениям доступ к производным инструментам на акции, товары, валютные пары и облигации. Она была одной из первых бирж, запустивших крипто фьючерсы в декабре 2017 года. Премия опционов меняется ежедневно из-за временного распада, но, как показывает практический опыт работы по максимальным уровням ОИ, важна первая точка пересечения котировок и найденного уровня. Попытка войти в шорт “пониже” или в лонг “повыше” на основании анализа, без учета ранее произошедшего разворота, может привести к убытку.

Что такое открытый интерес Азбука трейдера

Замечу, что соотношение «право-обязательство» ставит покупателя и продавца опционов в неравные условия. Это имеет большое значение для нас, но в чем суть, я расскажу вам немного позже. Максимальная выгода по такой позиции возможна если, курс упадёт до нуля.

Есть ли манипуляции на Форекс?

Теперь, поскольку напротив цены страйк со значением 1430 в колонке с премией для евро отображается значение 2,60, то множим его на 0,001 и получаем 0,0026 или 26 пунктов. Затем нужно учесть влияние премии на опцион, которая отображается в колонке Sett. Кстати, в самом низу под бюллетенем есть сноска, которая показывает, как привести премию по опциону к его курсовому параметру. Здесь делаем аналогичные расчеты для Put-опционов по йене и вносим их в Таблицу 2. Во вторую колонку вносим величины, полученные после умножения значений в колонке «Премия» на фиксированное число «0.0001».

Увидеть различия этих контрактов, можно читая бюллетени Чикагской фондовой биржи. Торговля от опционных уровней происходит с участием двух субъектов, продавцов и покупателей. Соответственно от того, на какой стороне находитесь вы, зависит стратегия поведения на бирже. Каждый опцион имеет свою стоимость, которая зависит от количества контрактов, разницы текущего курса и потенциальной возможности достижения валютой намеченной цели.

Настройка индикатора открытого интереса

Данные из этого бюллетеня позволят нам рассчитать опционные уровни и учитывать их при нашей торговле. Опционный уровень показывает ту котировку, при которой продавец опциона выходит в безубыток. Полная версия этих отчетов за день доступна по этой и этой ссылкам. Давайте для примера рассчитаем опционные уровни для валютной пары GBP/USD. Для этого нам потребуются отчёты 27(на опционы Call) и 28(на опционы Put). Как мы помним из теоретической части, изложенной в предыдущей статье, опционы PUT выступают в роли поддержки, а опционы CALL – в роли сопротивления.

Объем торгов новым финансовым инструментом ProShares в первые же сутки после запуска приблизился к $1 млрд. На фоне высокого интереса рынка к биткоин-ETF компания уже подала в CME заявку с просьбой об отмене ограничений на максимально разрешенный к покупке объем контрактов. Скорее, OI помогает получить общее представление об активности рынка, а также уровне ликвидности и притока свежего капитала. Тем не менее, принято считать, что если открытый интерес по деривативам растет вслед за ростом цены на базовый актив, это является своеобразным вотумом доверия трейдеров к данному активу. Открытый интерес представляет собой общее число незакрытых на данный момент контрактов на различные деривативы, такие как опционы и фьючерсы. Ранее редакция BeInCrypto уже рассказывала о том, что такое фьючерсы, и как ими торговать.

Чтобы цена их преодолела, до момента экспирации, должно произойти событие, меняющее позиционирование всего рынка в целом. Построив данные опционные уровни, вы получили действительно сильные уровни поддержки и сопротивления, базирующиеся на реальных объёмах позиций крупных игроков рынка. От обычных уровней (строящихся по правилам технического анализа) они отличаются гораздо большей надежностью. Торговля по этим уровням ведется по тем же самым принципам, что и по обычным уровням поддержки/сопротивления. Рыночное настроение – один из важнейших движущих факторов торговли. Его оценка чрезвычайно важна в практике торговли, но к сожалению, часто упускается трейдерами.